作者:有思想的尘埃

题图:有思想的尘埃微信公众号

近期流传了两则新闻很有意思,一则是关于某黄金上市公司的,一则是某上市公司怒怼公募基金基金经理的。

这种新闻,每天很多,大家可能当个八卦读过算数,但是这两则新闻,和股票估值分析框架大有关系,而且与我一直以来的分析视角隐隐相合,所以觉得很有必要专门再写一篇文章来把故事中的“深意”展现给大家。

先来说第一则新闻,某集团发布公告,旗下两家黄金上市公司的两名董事辞职,主要原因是违反生活纪律问题。

具体细节不去讨论了,与本文要讨论的股票估值分析框架基本上无关。

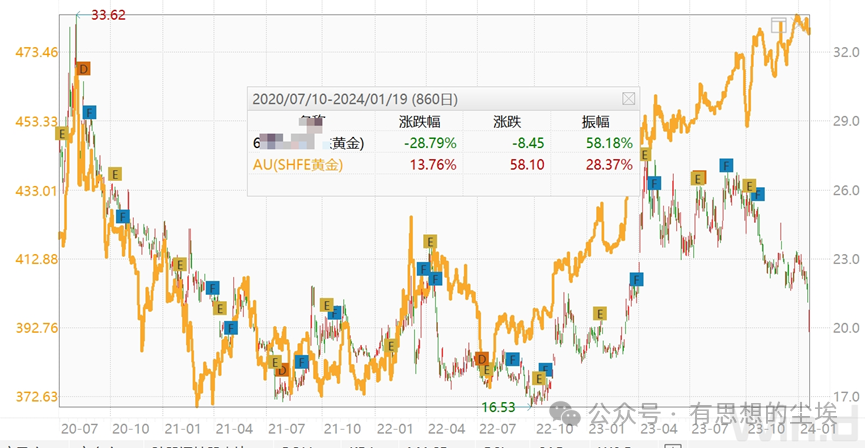

我们来看下其中一家黄金上市公司(该集团最主要的一家上市公司)的股价走势。

选取了过去三年半的数据,当然这个时间区间选择有偶然性,只是一种示意图性质。

同时,叠加了同时期的黄金价格走势用来对比。

这一对比,就发现了问题:

理论上,黄金股的走势应该是与黄金大致相接近,因为黄金股的业绩主要跟金价和每年开采量(除非特别性的地质大发现,否则每年开采量应该基本保持稳定)有关,事实上却并非如此。

至少从给定区间的回报来看,黄金股的回报为-28.8%,黄金的回报为13.8%,相差了超过40个百分点。

不仅如此,黄金股的波动也比黄金大多了,用振幅(最高-最低)来度量,黄金股相当于是黄金的两倍。

结论就来了,过去三年半,持有黄金股,相比持有黄金,不仅回报率低一大截,而且还“享受”了更大的风险(波动)。

据我了解,不少投资者甚至是专业投资人,都是用黄金股的投资来表达在黄金上的看法的。

可惜的是,过去三年多,这种策略严重失灵了。

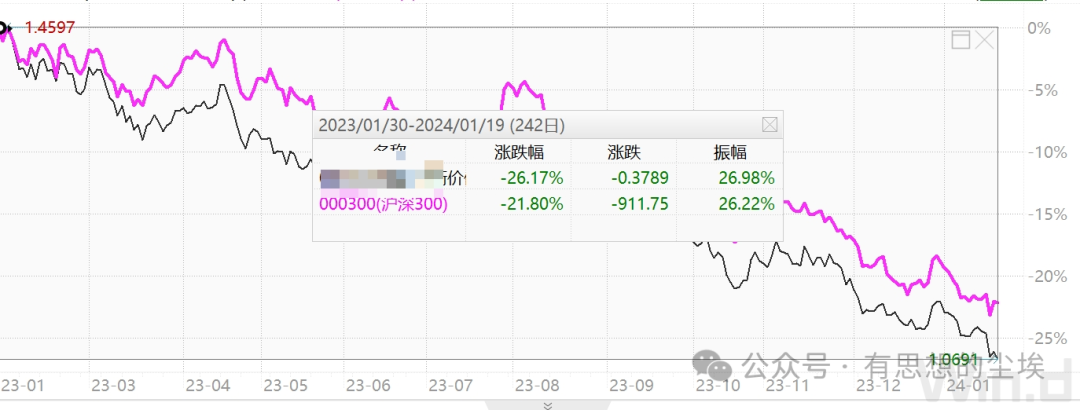

第二个故事,说的是某上市公司董秘,在投资者沟通会的时候,被基金经理惹毛了,当场怒怼基金经理:买了贵司的公募产品亏了20%都没抱怨,上市公司业绩增长了15%,你们还jjyy个头,嫌业绩不达预期。

到行情软件上看了下,被董秘怒怼的其中某支公募基金产品过去一年下跌了26%,相比沪深300指数22%的跌幅,还多跌了4个百分点。

董秘怼的听起来确实有点道理:基金经理自己的业绩稀烂,还好意思说上市公司业绩不达预期?

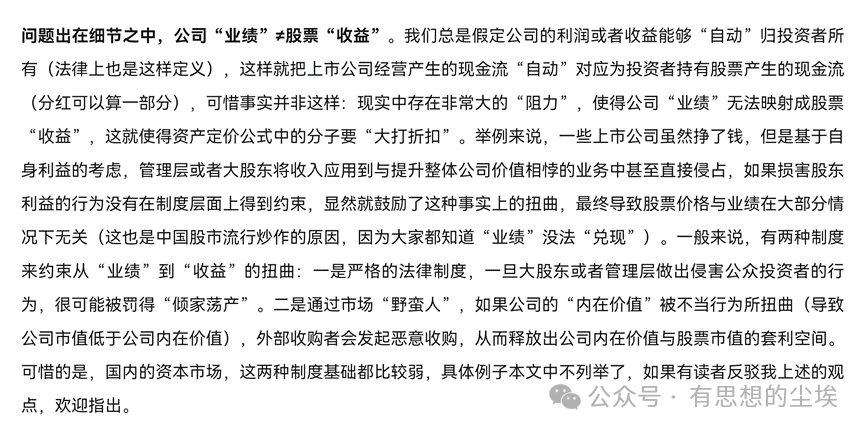

其实这事情也不能完全怪基金经理,因为从上市公司业绩到股票回报,看似简单线性关系,其实中间或许可能隔了十万八千里。

关于这个问题,我在2018年的一篇文章中曾经做过讨论,有兴趣的读者可以参考下。

把这两个故事(新闻)合在一起看,正好能拼出一个与大众认知有差异的股票投资分析框架。

股票投资分析,核心就是解决如何通过股票投资挣钱的问题,把这个问题反过来问,就是股票投资的回报到底从何而来?

外部红利、运气等随机性因素可以归为一类。例如黄金过去二十年的大牛市,黄金类的上市公司业绩跟着持续上涨。类似的可以举出很多例子,比如疫情爆发时,那些生产检测试剂、口罩的上市公司。

公司治理结构。指的是对于股东、实控人、管理层、员工等利益相关人,公司内部和外部有没有合理的制度、法律来平衡这些关系,以防止上市公司利益被侵害或者失去发展的机会。虽然老天爷赏饭吃,但是由于糟糕的治理结构,最后不仅没有享受到红利,而且出现了“资源的诅咒”。

优秀的企业家/领导者。不得不承认,确实有极少数的优秀企业家,能够不断的引导公司抓住一个又一个的机会,找到未来高增长的赛道,最后成就伟大的企业。可惜的是,能够不断否定自己,敢于自我革命的领导者,时间越长,企业越成功,就越难出现。

投资者的认知。不同的上市公司,即使是盈利水平接近,对于投资者来说,估值也可能大有不同。这是公司业绩和二级市场股价之间偏差(非线性关系)的主要来源之一。

股票市场的系统性回报/风险。在牛市或者熊市里面,投资者回报差异是巨大的,整体市场走势往往决定了投资者回报的相当一部分。

基金经理的水平。对于购买主动管理型基金的投资者来说,其投资回报还受到基金经理行为的影响:对市场牛熊的认知、对行业赛道的选择、对个股的把握、择时的技术等等,最后都能反应到基金经理投资业绩和整体市场走势的差异上。

总结一下,股票的投资回报主要来自于:

随机性(类似于运气)、机制(治理结构)、领导者(带领企业走向伟大的特质)、环境(市场大势、集体情绪)、个体知识(投资者、基金经理)。

现在大家对文章前面所讲到的两则新闻有更深的理解了吗?

【结束语】

如果三年前就发现某黄金上市公司存在治理结构上的问题,那么,做空黄金股(同时考虑整体市场的牛熊状况)+做多黄金(基于对黄金走势的认知),岂不是一个过去三年累计回报超过40%的优秀策略?

搞清楚投资回报的来源,做多正贡献的因子,做空负贡献的因子,或许这就是股票投资的“取胜之道”。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。

发表评论